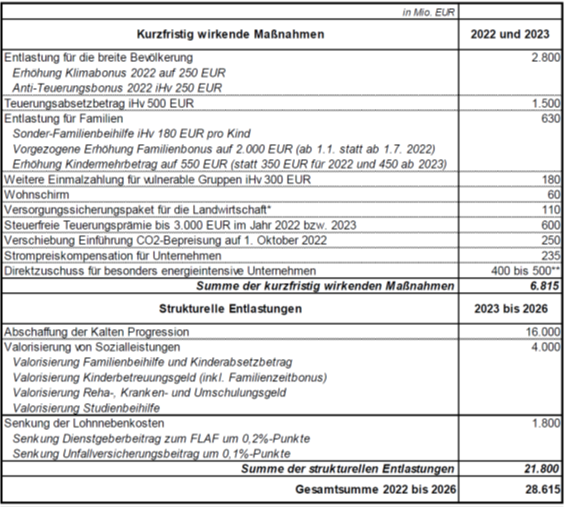

32,7 Milliarden Euro umfassen die drei Maßnahmenpakete der Bundesregierung zum Teuerungsausgleich. Alleine das dritte Maßnahmenpaket soll sich von 2022 bis 2026 auf ambitionierte 28,6 Milliarden Euro belaufen.[1] Damit sollen die hohen Inflationsraten und ihre Auswirkungen auf Haushalte und Unternehmen abgefedert werden. Neben einigen Lichtblicken, beleuchtet dieser Beitrag auch die vielen Unzulänglichkeiten und Schattenseiten des Pakets, auf die auch schon in früheren Artikeln eingegangen wurde. Nicht vernachlässigt wird die eine und andere Trickserei, die sich ins dritte Maßnahmenpaket eingeschlichen hat und dessen Volumen massiv aufbläst.

Generell gilt, dass preisdämpfende Maßnahmen im Antiteuerungspaket völlige Fehlanzeige sind: etwa ein Energiepreisdeckel, eine staatliche Preisregulierung für Lebensmittel und Güter des täglichen Bedarfs oder ein Mietpreisstopp. Einmalzahlungen sollen für vorübergehende Entlastung der Haushalte sorgen, kommen bei diesen aber erst spät an. Auch wenn viele Maßnahmen einkommensunabhängig sind oder Einschleifregelungen beinhalten, weist das Gesamtpaket dennoch eine ausbaufähige bzw. mangelnde soziale Treffsicherheit auf und entspricht in vielen Punkten der berühmten Verteilung mit der Gießkanne.

Eine Berechnung des Büros des Fiskalsrats zeigt die finanzielle Wirkung der drei Entlastungspakete gemessen am Äquivalenzeinkommen der Haushalte.[2] 90 Prozent der Haushalte profitieren mit durchschnittlich mehr als 1.000 Euro von den Entlastungspaketen, bei den einkommensstärksten zehn Prozent, v.a. bei den Top-5-Prozent sinkt das Entlastungsvolumen. V.a. das untere Einkommensdrittel ist auf sozial treffsichere Entlastungsmaßnahmen angewiesen, da sie die Teuerungen nicht aus ihrem verfügbaren Einkommen ausgleichen können. Da die anderen Haushalte die Teuerungen im Durchschnitt (regionale und individuelle Besonderheiten nicht berücksichtigt) vorerst noch aus ihrem verfügbaren Einkommen abdecken können, sind sie derzeit v.a. mit zunehmendem Einkommen weniger bis gar nicht auf Entlastungstransfers angewiesen. Wenngleich die Teuerungswelle bis weit in die „Mitte“ die Kaufkraft vermindert. Das Büro des Fiskalrats würde die Entlastungspakete dementsprechend auf die unteren 35 Prozent der Haushalte beschränken und mit einer Pauschale von 660 Euro pro Person und Kind ausgestalten, um gezielt jene zu unterstützen, die keine Möglichkeit haben, die Teuerungswelle aus eigenem Einkommen abzufedern. Während die untersten 15 Prozent der Haushalte im Durchschnitt die Teuerungen mit den aktuellen Entlastungspaketen abgegolten bekommen, reichen die Maßnahmen für die Haushalte zwischen den einkommensschwachen 15 und 35 Prozent nicht aus, um die Belastung durch die Teuerung auszugleichen (Abstand zwischen grüner Säule und rotem Strich in untenstehender Grafik, Haushaltsgröße und –zusammensetzung für unterschiedlichen Bedarf relevant). Dass die einkommensschwächsten Haushalte bereits vor der Teuerungswelle von verschiedenen, oft vielfachen Auswirkungen ihrer Armut bzw. Armutsgefährdung betroffen waren, wird hier nicht berücksichtigt.[3] Das macht sich aber in der Unzulänglichkeit der Regierungsmaßnahmen bemerkbar, deren Ziel nicht ein armutsfester Sozialstaat ist. Eingriffe in die Einkommens- und Vermögensverteilung oder Eigentumsverhältnisse sprengen sowieso die Vorstellungskraft der wirtschaftlichen und politischen Eliten.

Quelle: Büro des Fiskalrats, Verteilungswirkung der Entlastungspakete I, II und III.

Durch die Strompreiskompensation und Direktzuschüsse für energieintensive Unternehmen sollen v.a. großen Konzernen über 700 Millionen Euro als Teil des Entlastungspakets zugeschoben werden. Diese Maßnahmen reihen sich abermals in die Stoßrichtung der schwarz-grünen Regierung ein, Großkapital auf Kosten der Gesellschaft und Umwelt zu entlasten (vergleiche z.B. die KöSt-Senkung). Verpflichtende Maßnahmen zur Nutzung von Energiesparpotenzialen und verpflichtende Investitionen in eine klimaneutrale Produktion wären stattdessen angebracht. Auch Maßnahmen im Rahmen eines CO2-Grenzausgleichsystems (Carbon Boarder Adjustment Mechanism) wären zielführender als einen Teil der indirekten CO2-Kosten (über den Strompreis) rückzuvergüten. Zwei von der Teuerungswelle völlig unabhängige Unternehmensgeschenke, die sich ins Maßnahmenpaket eingeschlichen haben, sind die abermalige Senkung des Beitrags zur Unfallversicherung um – 0,1 Prozentpunkte auf 1,1 Prozent[4] und die befristete Senkung des Familienlastenausgleichsfonds um – 0,2 Prozentpunkte. Beides schwächt die Finanzierung des Sozialstaates weiter zugunsten steigender Unternehmensgewinne.

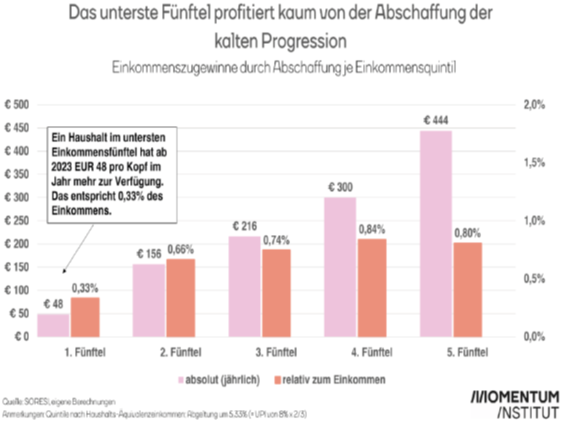

Auch die Abschaffung der Kalten Progression hat sich ins Volumen des Antiteuerungspakets geschummelt und unterstellt implizit, dass die mit Lohn- und Einkommenssteigerungen steigenden Steuereinnahmen bisher nie zurückgegeben wurden. Mit Ausnahme von Zeiten mit Sparpaketen war dies im Rahmen von Steuerreformen aber durchwegs der Fall. Der politische Spielraum für künftige gezielte Steuersenkungen, Umverteilungsmaßnahmen und konjunkturpolitische Maßnahmen wird mit der automatischen Anpassung der Grenzbeträge der Steuerstufen (zwei Drittel) erheblich reduziert, nur ein Drittel verbleibt für potenziell gezielte Maßnahmen. Im Allgemeinen profitieren Haushalte mit zunehmendem Einkommen absolut am stärksten, relativ zu ihren Einkommen mittlere und hohe Einkommen. Die automatische Erhöhung der negativsteuerfähigen Absetzbeträge ist zu begrüßen, da sie gezielt einkommensschwachen Haushalten zugutekommt und dadurch eine gleichmäßigere Verteilungswirkung gelingt als eine generelle Abschaffung der Kalten Progression nur durch Indexierung der Tarifstufen.

Kaum gesichert ist die Finanzierung des Maßnahmenpakets gegen die Teuerungen. Lediglich die Hälfte des Pakets wird vom Finanzminister durch die teuerungsbedingten Mehreinnahmen aus der Mehrwertsteuer als gesichert bezeichnet. Weitere 30 Prozent sollen sich durch steigende Konsumausgaben selbst finanzieren, die restlichen 20 Prozent bleiben völlig unklar. Der Fiskalrat kommt in einer eigenen Berechnung allerdings nur auf einen Eigenfinanzierungsanteil von 42 Prozent, was zu einer budgetären Mehrbelastung von 15,1 Milliarden Euro über den veranschlagten Zeitraum (2022 – 2026) führen dürfte. Eine Übergewinnsteuer auf die Rekordgewinne der Energiekonzerne oder vermögensbezogenen Steuern sind für die Regierung weiterhin ein rotes Tuch. Angesichts der fehlenden Gegenfinanzierung zahlt sich die breite Masse die Entlastung somit selbst. Entschlossene Maßnahmen und budgetäre Mittel für einen armutsfesten Sozialstaat fehlen ebenso wie ein entschiedener Ausstiegsplan aus fossilen Energieträgern im Kampf gegen die Klimakrise.

Quelle: Budgetdienst, 3. Maßnahmenpaket zum Teuerungsausgleich, S 9.

Antiteuerungsmaßnahmen für Haushalte im Detail

Der steuerfreie Klimabonus wird für das Jahr 2022 einmalig auf 250 Euro pro Erwachsenem und 125 Euro pro Kind angehoben, die regionale Staffelung des Klimabonus wird dieses Jahr ausgesetzt. Für Personen mit Anspruch auf den regionalen Klimabonus gibt es 2022 als Ausgleich einen Anti-Teuerungsbonus in Höhe von 250 Euro, der bis zu einem steuerpflichtigen Jahreseinkommen ab 90.000 Euro steuerfrei bleibt. Von beiden Maßnahmen profitieren Haushalte mit niedrigen Einkommen relativ zu ihrem Einkommen stärker. Die auf Oktober verschobene Einführung der CO2-Bepreisung muss sowohl hinsichtlich des Klimaschutzes als auch verteilungspolitisch negativ beurteilt werden. Die Verschiebung begünstigt Haushalte mit hohen Einkommen aufgrund des deutlich höheren Verbrauchs an fossilen Energieträgern. Für einkommensschwächere Haushalte, die relativ zu ihrem Einkommen einen höheren Anteil für fossile Energieträger aufwenden müssen, sorgen treffsichere Maßnahmen, wie der Klima- und Antiteuerungsbonus, für Entlastung bzw. Ausgleich. Sie hätten darüber hinaus im Bedarfsfall sozial und regional gestaffelt ausgeweitet werden können. Die Verschiebung der Einführung der CO2-Bepreisung könnte allerdings durch eine Überarbeitung der Fixphase bis Ende 2025 genutzt werden, um den gewünschten Lenkungseffekt zu verstärken bzw. überhaupt sicherzustellen. Die Hoffnung stirbt zuletzt…

Die Erhöhung der negativsteuerfähigen Absetzbeträge auf 500 Euro (Teuerungsabsetzbetrag) für Arbeitnehmer*innen und Pensionist*innen kommt aufgrund der Einschleifregelung Personen mit niedrigem Einkommen zugute. Arbeitnehmer*innen erhalten zwischen einem Monatseinkommen von 1.100 Euro und 1.800 Euro brutto die volle Entlastung, Pensionist*innen zwischen 1.200 Euro und 1.800 Euro. Da die Unterstützung mit der Höhe der bezahlten Sozialversicherungsbeiträge begrenzt ist, profitieren Personen mit besonders niedrigen Einkommen allerdings in geringerem Ausmaß. Damit die Erhöhung unter der Steuergrenze voll wirksam wird, müssten daher die Sozialversicherungsersatzraten noch weiter erhöht werden.

Die Entlastung von Familien setzt sich aus unterschiedlichen Maßnahmen mit unterschiedlicher Verteilungswirkung zusammen. Im August oder September ist die Auszahlung einer einmaligen Sonder-Familienbeihilfe in Höhe von 180 Euro pro Kind vorgesehen. Da diese Unterstützung allen gleichermaßen zugutekommt, ist sie tendenziell positiv zu bewerten. Der Kaufkraftverlust der Familienbeihilfe über die letzten Jahre wird damit allerdings nicht ausgeglichen. Die dauerhafte Anhebung des Kindermehrbetrags für Alleinverdienende und Alleinerziehende mit geringen Einkommen auf 550 Euro pro Kind und Jahr kann als treffsichere Maßnahme eingeschätzt werden. Von der vorgezogenen Erhöhung des Familienbonus auf 2.000 Euro für Kinder unter 18 Jahren sowie 650 Euro für sich in Ausbildung befindlichen Kindern über 18 Jahren profitieren niedrige Einkommen jedoch nicht, da es sich um einen nicht negativsteuerfähigen Steuerabsetzbetrag handelt.

Ausgleichzulagenbezieher*innen, Bezieher*innen von Übergangsgeld, von Leistungen aus der Arbeitslosenversicherung[5], von Mindestsicherung oder Sozialhilfe (volljährige Personen) und Studierende[6] erhalten Einmalzahlungen in Höhe von 300 Euro. Diese Maßnahme ist zwar unmittelbar sinnvoll, für eine konsequente Armutsbekämpfung aber völlig unzureichend. Je länger beispielsweise die Arbeitslosigkeit andauert, desto höher der Kaufkraftverlust des Arbeitslosengelds und der Notstandshilfe. Wer zu Beginn der Corona-Pandemie arbeitslos wurde (März 2020), kann sich heute um mindestens 14 Prozent weniger leisten als damals. Der Familienzuschlag für Arbeitslose (97 Cent pro Kind und Tag) wurde seit 2001 nicht mehr angehoben, was einem Kaufkraftverlust von – 36 Prozent entspricht.

Der Wohnschirm soll Delogierungen durch Ausgleich von Mietrückständen verhindern. In Anspruch genommen werden kann er von einkommensschwachen Haushalten mit überdurchschnittlich hohem Wohnkostenanteil am Einkommen, die in Mietwohnungen leben, einen teuerungsbedingten Mietrückstand aufweisen, von Wohnungsverlust bedroht sind und keine entsprechenden eigenen Mittel besitzen. Eine Notfallmaßnahme, die keinen Ersatz für die Rücknahme der Anhebung der Richtwert- und Kategorie-Mieten darstellt oder sonstige Probleme am Wohnungsmarkt löst.

Die Möglichkeit für Dienstgeber*innen, eine steuer- und sozialversicherungsbeitragsfreie Teuerungsprämie in Höhe von 3.000 Euro an Arbeitnehmer*innen auszuzahlen soll als Einmalzahlung Druck aus den Lohnverhandlungen nehmen. Allerdings ist sie vom guten Willen der Arbeitgeber*innen abhängig und hat langfristig einen negativen Effekt auf das Lohnniveau und die soziale Absicherung der Beschäftigten. Ab 2023 sollen das Reha-, Kranken- und Umschulungsgeld, die Studienbeihilfe, die Familienbeihilfe und der Kinderabsetzbetrag sowie das Kinderbetreuungsgeld (inkl. Familienzeitbonus) jährlich automatisch valorisiert werden.[7] Diese Maßnahme wurde lange gefordert und ist prinzipiell positiv zu bewerten. Die Wertverluste der letzten Jahre werden dadurch allerdings nicht ausgeglichen. Außerdem sind die Leistungen der Arbeitslosenversicherung (Arbeitslosengeld und Notstandhilfe) ausgenommen, die bei längerer Bezugsdauer massiv entwertet werden und die Armutsproblematik verschärfen (siehe oben).

[1] Der Fiskalrat schätzt das Volumen etwas geringer ein (26,5 Mrd. Euro), da er, aufgrund unterschiedlicher Annahmen über die künftige Inflationsentwicklung, von geringeren Kosten für die Abschaffung der kalten Progression ausgeht.

[2] Die Haushaltseinkommen werden entsprechend der Haushaltsgröße und –zusammensetzung gewichtet. Für jeden Haushalt wird ein Grundbedarf angenommen, der sich mit der Zunahme der Haushaltsmitglieder nicht in gleichem Ausmaß erhöht. Dementsprechend wird der erste Erwachsene voll gewichtet (1), jeder weitere Erwachsene mit 0,5, Kinder bis 14 Jahre mit 0,3. Das gleiche Schema wird auch zur Berechnung von Armutsgefährdungsschwellen herangezogen.

[3] In Österreich galten im Jahr 2021 14,7 Prozent der Bevölkerung als armutsgefährdet.

[4] Erst 2019 wurde der Unfallversicherungsbeitrag von 1,3 Prozent auf 1,2 Prozent gesenkt.

[5] Voraussetzung: von Mai bis Juni 2022 mindestens 31 Tage Leistungsbezieher*in.

[6] Voraussetzung: Bezug von Studienbeihilfe, Studienabschluss-Stipendium, Mobilitätsstipendium oder Studienunterstützung für ein Fernstudium im Juni 2022.

[7] Eine ähnliche automatische Valorisierung besteht bei den Pensionen, beim Pflegegeld und auch bei der Mindestsicherung bzw. Sozialhilfe, die sich am Ausgleichszulagenrichtsatz für Pensionist*innen orientiert.